Новости рынков |Заметный быстрый рост денежного благосостояния населения во всех доходных группах увеличил ажиотажные покупки, что мешает регулятору заякорить инфляционные ожидания населения – исследование ЦБ – Ъ

- 28 марта 2025, 07:37

- |

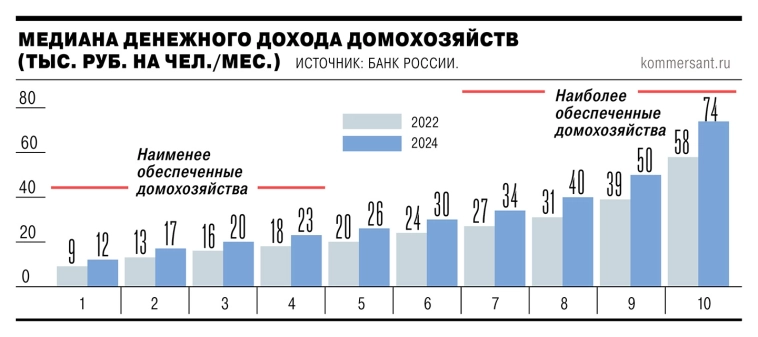

Банк России провел исследование финансового поведения населения, охватившее более 6 тыс. домохозяйств. Опросы показали, что с 2022 по 2024 год медиана реальных доходов увеличилась во всех группах, а в 20% наиболее обеспеченных домохозяйств рост превысил 50%.

Рост доходов способствовал увеличению потребления. Уверенность в материальном положении достигла уровня 2013 года. Однако в ЦБ предупреждают, что ожидания продолжения стремительного роста зарплат могут привести к ошибкам в финансовых решениях.

За два года выросла доля домохозяйств со сбережениями, особенно в банках. При этом долговая нагрузка осталась стабильной, а спрос на кредиты сократился. Экономисты отмечают, что финансово грамотные граждане сберегают больше и ожидают более низкую инфляцию.

ЦБ фиксирует, что склонность к ажиотажным покупкам повышает инфляционные ожидания (12,9%), усложняя стабилизацию цен. В результате регулятору приходится придерживаться жесткой денежно-кредитной политики.

Источник: www.kommersant.ru/doc/7606745?from=doc_lk

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Индекс Мосбиржи впервые с 13 февраля опустился ниже 3100 п.п. на фоне ареста главы Русагро и роста инфляции. Аналитики не исключают падения индекса до 3000–3050 п.п. в ближайшее время – Ъ

- 28 марта 2025, 07:24

- |

27 марта индекс Московской биржи (IMOEX) впервые с 13 февраля опустился ниже 3100 пунктов, достигнув в ходе сессии 3076,04 пункта. Закрылся он на отметке 3083,99 пункта, потеряв за день 2%. За две недели падение составило более 5%.

Основным фактором распродаж стало задержание основателя «Русагро» Вадима Мошковича. Акции компании рухнули на 19,5% 26 марта и еще на 9% 27 марта, остановившись на уровне 166,1 руб. Торговый объем за два дня превысил 32 млрд руб., обогнав «Газпром» и Сбербанк.

Дополнительное давление оказала макроэкономическая ситуация. Курс рубля остается крепким, снижая прибыль экспортеров. По оценкам экспертов, он переоценен, а равновесный уровень доллара составляет 93 руб./$. Также негативно сказался рост недельной инфляции до 0,12%, а в годовом выражении она достигла 10,47%.

Геополитическая неопределенность усиливает осторожность инвесторов. Отсутствие прогресса в переговорах по Украине снижает спрос на российские активы. Аналитики не исключают падения индекса до 3000–3050 пунктов в ближайшее время.

( Читать дальше )

Новости рынков |В марте 2025 года инфляционные ожидания населения снизились до 12,9% на горизонте 12 месяцев, что может привести к более мягкой риторике ЦБ и возможному снижению ставки в апреле–июне – Ведомости

- 20 марта 2025, 08:16

- |

В марте 2025 года инфляционные ожидания населения снизились до 12,9% на горизонте 12 месяцев, тогда как в январе они достигали 14%. Владельцы сбережений прогнозируют инфляцию на уровне 11%, а граждане без накоплений – 15,1%.

Наблюдаемая инфляция остается высокой – 16,5%, причем у людей без сбережений она выше (18,8%), чем у тех, кто имеет накопления (13,6%). Официальный уровень инфляции по данным Минэкономразвития на 17 марта составил 10,8%.

Ценовые ожидания бизнеса также снизились. Индекс ожиданий предприятий в марте опустился до 20,3 пунктов с 27,5 в январе. Это указывает на замедление роста цен в будущем.

Рынок ожидает, что 21 марта Банк России сохранит ключевую ставку на уровне 21%. Однако снижение инфляционных ожиданий может привести к более мягкой риторике ЦБ и возможному снижению ставки в апреле–июне.

Стабилизации цен также способствует укрепление рубля и замедление спроса. Однако устойчивое снижение инфляции пока под вопросом: в нерегулируемых услугах рост цен в феврале составил 15% в годовом выражении.

( Читать дальше )

Новости рынков |Инфляция в России к концу 2025 года замедлится до 6–8%. Пик ожидается в марте-апреле (10,2%). Затем инфляция начнет снижаться – опрос аналитиков – Ведомости

- 18 марта 2025, 07:07

- |

Инфляция в России к концу 2025 года замедлится до 6–8%, прогнозируют аналитики. В феврале показатель составил 10,06%, а его пик ожидается в марте-апреле (10,2%). Затем инфляция начнет снижаться.

Основными факторами дезинфляции являются жесткая денежно-кредитная политика, охлаждение кредитования и укрепление рубля. В феврале объем выданных кредитов юрлицам сократился на 52,5% по сравнению с декабрем. В ипотеке тоже зафиксирован спад – в январе выдано на 55% меньше кредитов, чем год назад.

Однако остаются инфляционные риски. Среди них рост зарплат, дефицит рабочей силы, высокие бюджетные расходы и июльская индексация тарифов ЖКХ на 12%.

Совет директоров ЦБ 21 марта, скорее всего, сохранит ставку на уровне 21%. Весь 2025 год ставка не превысит этот уровень, а ее снижение возможно только во втором полугодии. Высокие ставки охлаждают спрос и сдерживают инфляцию, но одновременно создают риски для бизнеса, ограничивая инвестиции.

ЦБ ожидает среднегодовую инфляцию 9,1–9,8%, но к концу года показатель снизится. В дальнейшем ставка может начать снижаться, если темпы инфляции устойчиво пойдут вниз.

( Читать дальше )

Новости рынков |Основные причины укрепления рубля: геополитический оптимизм, высокие процентные ставки, приток капитала. При это прогноз по курсу доллара на конец 2025 года варьируются от 97 до 107 руб.

- 17 марта 2025, 09:33

- |

Рубль значительно укрепился с начала 2025 года, что привело к снижению курса доллара на 16%. На 17 марта курс доллара составил 85,57 руб. (-1,05 руб. к 14 марта), евро – 93,61 руб. (-0,65 руб.), а юань – 12,24 руб. (-0,05 руб.). Однако эксперты считают, что укрепление рубля временное, и в ближайшее время курс доллара вернется к уровню около 100 руб.

Основные причины укрепления рубля включают:

- Геополитический оптимизм: Позитивные новости из внешней политики временно поддержали валюту, однако такая динамика может быть нестабильной, зависимой от внешних факторов.

- Высокие процентные ставки: Ключевая ставка России с октября 2024 года составляет 21%, что делает рублевые активы привлекательными для инвесторов. Это также снижает спрос на валюту.

- Приток капитала: Вложение средств в российские рублевые облигации, в том числе со стороны зарубежных инвесторов, поддерживает курс рубля. Важным фактором стало увеличение валютной выручки экспортеров.

Однако укрепление рубля имеет и побочные эффекты. Это снижает доходы экспортеров, что отрицательно сказывается на экспортно ориентированном российском фондовом рынке. Преимущество от укрепления получают импортеры и граждане, которые могут покупать товары по более низким ценам.

( Читать дальше )

Новости рынков |Экономисты опрошенные ЦБ прогнозируют инфляцию в 7% в 2025 году и снижение ключевой ставки до 17% – макроэкономический консенсус-прогноз до 2027 года

- 13 марта 2025, 09:02

- |

Банк России опубликовал обновленный макроэкономический консенсус-прогноз до 2027 года. Экономисты не ожидают возвращения инфляции к 4% в 2026 году, но фиксируют её замедление. Прогноз по инфляции на 2025 год повышен до 7%, на 2026 год — до 4,8%.

Среднегодовая ключевая ставка, по прогнозу экономистов опрошенных ЦБ, составит 20,1% в 2025 году. Ожидается её снижение до 17% к концу года. В феврале инфляция составила 10,1%, но замедлилась до 8% в марте, что указывает на охлаждение потребительского спроса.

Основными рисками для инфляции остаются бюджетные расходы и превышение спроса над предложением. Однако возможное укрепление рубля может смягчить инфляционное давление.

Новости рынков |ЦБ в марте в своем бюллетене отметил первые признаки возможного развертывания устойчивого дезинфляционного тренда – Ъ

- 12 марта 2025, 09:27

- |

В марте 2025 года Банк России в своем бюллетене отметил первые признаки возможного развертывания устойчивого дезинфляционного тренда. При сохранении жесткой денежно-кредитной политики в стране замедление роста цен на отдельные товары, рост выпуска в отраслях потребительского спроса и повышение нормы сбережений населения могут создать условия для возвращения инфляции к 4%.

Рост выпуска в отраслях, таких как пищевая, фармацевтическая, табачная промышленность, а также производство автомобилей и электроники, остаётся устойчивым. Это должно способствовать расширению предложения. В то же время высокий спрос поддерживается пиковыми выплатами зарплат и бонусов в декабре 2024 года.

Однако высокие ставки по депозитам увеличивают норму сбережений, отвлекая деньги от потребления. Также наблюдается охлаждение на рынке труда, где планы по найму и повышению зарплат скорректированы вниз. Сезонное замедление роста цен в феврале затронуло продовольственные товары, такие как мясо и яйца, а также товары народного потребления благодаря укреплению рубля.

( Читать дальше )

Новости рынков |Расходы российского бюджета по итогам первых двух месяцев 2025 года увеличились на 30,6% г/г, составив ₽8,04 трлн – Ведомости

- 12 марта 2025, 08:33

- |

Расходы российского бюджета по итогам первых двух месяцев 2025 года увеличились на 30,6% по сравнению с аналогичным периодом 2024 года, составив 8,04 трлн рублей. В январе рост расходов составил 73,6%, что связано с авансированием по контрактам, в то время как в феврале увеличение было умеренным – 7,4%. За год расходы превысили план на 378 млрд рублей.

Доходы за январь-февраль увеличились на 6,3%, достигнув 5,34 трлн рублей. Основной вклад в доходы внесли ненефтегазовые доходы, которые выросли на 11,1%. В то же время нефтегазовые доходы снизились на 3,7%, что связано с падением цен на нефть и экспортными ограничениями.

Дефицит бюджета на 1 марта составил 2,7 трлн рублей, что в 2,3 раза больше дефицита за аналогичный период прошлого года. Минфин ожидает нормализацию расходов во втором квартале, что обеспечит выполнение целевых параметров.

Источник: www.vedomosti.ru/economics/articles/2025/03/12/1097429-minfin-soobschil-o-roste-rashodov-byudzheta?from=newsline

Новости рынков |Инвестактивность малых компаний начала заметно снижаться, составив 49% при нормальном уровне в 70%. Компании не готовы к инвестициям из-за высоких ставок, инфляции и дорогой рабочей силы – Известия

- 11 марта 2025, 09:33

- |

Инвестиционная активность малого и среднего бизнеса (МСП) в России значительно сократилась. В 2025 году только 49% малых компаний заявили о готовности инвестировать в развитие, что на 9% ниже, чем годом ранее. Это уровень, который считается недостаточным для нормального функционирования экономики.

Основные причины спада — высокая ставка по кредитам (21%), инфляция и рост стоимости рабочей силы. Компании, особенно в сфере торговли, заявляют о намерении сократить инвестиции. Меньше всего сокращение касается IT и научно-технических компаний, активно поддерживаемых государством.

Дорогие кредиты и дефицит кадров сказываются на возможностях для роста. Малые предприятия не могут инвестировать собственные средства и вынуждены сокращать проекты. Это негативно влияет на общий экономический климат, который ожидается значительно ослабленным в 2025 году.

Источник: iz.ru/1851839/olga-anaseva/vlozhenie-obyazyvaet-kazhdaya-vtoraya-malaya-kompaniya-otkazyvaetsya-ot-investicij

( Читать дальше )

Новости рынков |Рубль будет торговаться в диапазоне 80–92 руб./$ в ближайшие месяцы. При положительном развитии политической ситуации курс может укрепиться до 80–85 руб./$ – Ведомости

- 27 февраля 2025, 08:39

- |

Высокая ключевая ставка и инфляция

Ключевая ставка в России с октября 2024 года держится на рекордно высоком уровне 21%. Аналитики прогнозируют её сохранение на этом уровне до середины 2025 года. При этом инфляция остается высокой, и требуется время для её стабилизации до 4% к 2026 году. Ставки, по мнению экспертов, будут держаться до тех пор, пока не начнется устойчивое снижение инфляции.

Укрепление рубля

С начала 2025 года рубль укрепился на 15,3% к доллару (до 86,6 руб./$), а также значительно укрепился к евро и китайскому юаню. Это произошло на фоне потепления отношений с США и разговоров об урегулировании конфликта на Украине. Однако в ближайшие месяцы курс рубля будет зависеть от новостей, и возможен дальнейший рост, если переговоры продолжат развиваться позитивно.

Прогнозы по курсу рубля

Эксперты предсказывают, что рубль будет торговаться в диапазоне 80–92 руб./$ и 84–97 руб./€ в ближайшие месяцы. Однако при положительном развитии политической ситуации курс может укрепиться до 80–85 руб./$, а в случае снятия санкций – до 87–88 руб./$.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс